【節約】Excel家計簿を使って我が家の支出を分析してみた

はじめに

給与振込と各種引き落としに使用しているメインの銀行口座で、まさかの残高不足が発生しました。

預金残高がかなり減っているな~とは思っていましたが、まさかクレジットカードの請求額を下回るとは思っていなかったのでショックです。

何とか不足金を工面して事無きを得ましたが、延滞金利も取られますし、あまり気分の良いものではありません。

残高不足発生の原因について

最大の原因は「私の月給が上がらないこと」なのでしょうが、これはどうしようもありません。

他には、私と家内が1枚ずつクレジットカードを持っており、お互いの請求額の事前把握が出来ていなかったことが理由だと思います。

今までは家計をどんぶり勘定で運営しても何とかなっていました。

しかし、給料は上がらない、ボーナスは減る、残業代はカットという厳しい現実はすでに自分の身にも降りかかってきていて、遂に預金口座が枯渇するという事態に陥りました。

一部財産形成貯蓄や投資に回している分があるとはいえ、これでは老後が大いに危ぶまれます。

資産運用や副業で実入りを増やすことを画策すると同時に、家計を適正に管理して支出を抑えることも考える必要があることを痛感しました。

そこで今回は、リカレント教育のつもりで通い始めたパソコン教室で習い覚えたExcel関数で家計簿を作成し、家計の収支を分析してみることにしました。

昨今は「Zaim」や「Money Forward ME」など便利な家計簿アプリもあるようですが、今の私は幸か不幸か残業時間減により作業時間は確保出来る状況です。

ですので、かなり心身に負担のかかる作業になりそうですが、今までのややルーズな家計管理への反省の意味を込めて、レシートや通帳などのデータに全て目を通し、実態の詳細な把握に努めることにしました。

Excel家計簿の分析方法

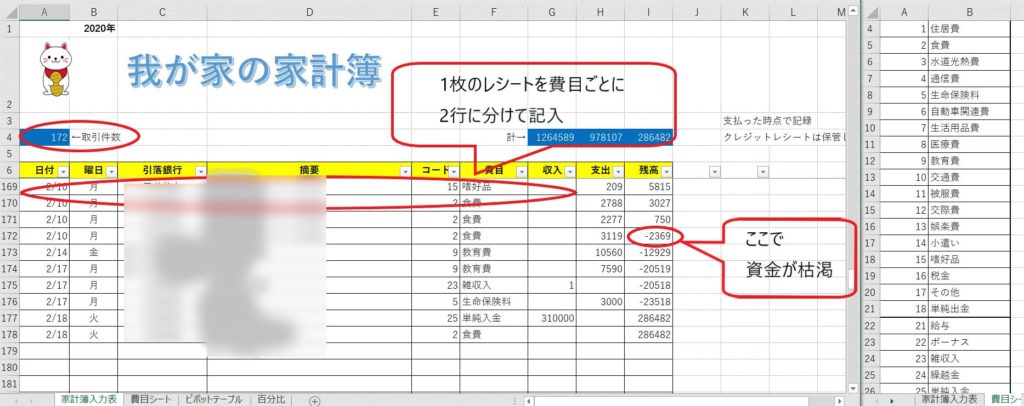

Excel家計簿のシートデザインは極めてシンプルです。

セルA4にはCOUNT関数で取引件数を表示させます。また、VLOOKUP関数を用い、費目コードを入力すると費目が自動的に出力されるという簡単な仕組みです。

実際に作業をしてみたところ、我が家の家計に関わる取引は1か月で100件前後であることが分かりました。

入力作業は「家計簿入力表シート」と「費目シート」を並べて行います。

はじめに困ったのが、クレジットカードによる支出をいつの時点で記録するかということでした。

これは、購入の都度記録することにしたほうがより消費の実態をよく表したものになるとは思うのですが、これをやるとした場合は、1か月ほど過去にさかのぼってデータを入力しなければならないので、とても面倒だと感じました。アプリなら一瞬で済むのでしょうけど・・・。

今回はクレジットカードによる支出は請求日の日付でまとめて入力し、摘要欄に実際の購入日を残すことにしました。

また、基本的には1枚のレシートについて1行を使って入力していくのですが、スーパーマーケットでの買い物のレシートは、今回使用した費目でいうと、「食費」と「日用品費」が混在している場合があります。その場合は2行に分けて入力します。

余談ですが、この分析の前に、妻に対して何気なく「多分うちはけっこう食費がかかってるんじゃないかな~」との予想を披露したところ何故かとても立腹され、私の晩酌用のお酒代は「嗜好品」の費目に入れて詳細に把握されることになりました…。

レシートをよく見ると、食品は消費税率8%、日用品(とお酒)は10%で合計額が記載されているので、内訳の把握は容易です。

実際の入力作業は予想通り精神的になかなか辛いものになりました。上の表にもある通り、資金が枯渇して残高がマイナスになる瞬間を追体験したときは、背筋が寒くなるのを感じました。

分析結果

丸一日根気よく入力作業を続け、2020年1月分の家計の収支については全期間の把握が出来ました。

我が家の1か月の手取り収入は、現在のところざっくり30万円です。これが多いか少ないかは考えても仕方がありませんが、我が家は当面この制約条件で家族4人(本人・配偶者・中学生1人・小学生1人)の生活を成立させる必要があります。

我が家の家計運営における最大のメリットは住宅費の返済を終えているということです。感覚的にはこのメリットは非常に大きいので手取りの範囲で十分にやっていける気がするのですが、現実はそう甘くはないようです。特にこの1月に関してはメリットを全く活かせていませんでした。

約30万円の収入に対して実に44万円の支出となっていました。実質は何かと入用の年末の支出にかかる請求という性格が強く、やむを得ない面もあるものの、使い過ぎなのは間違いありません。

分析に際し、手取り収入に対する各費目の百分比を算出。

続いて、「ずっと手取り20万円台でも毎月貯金していける一家の家計の支出の割合」(横山光昭 著/ダイヤモンド社/2013年)を参照し、収入に占める費目のモデル割合と、先ほど算出した実際の割合を比較しました。

費目別にみると、私が懸念していた「食費」については、モデル割合15%に対して実際は17%で、やや多いかな~とは思うものの突出しているわけではありませんでした。

費目別にみると、私が懸念していた「食費」については、モデル割合15%に対して実際は17%で、やや多いかな~とは思うものの突出しているわけではありませんでした。

「食費」の使い過ぎは私の思い込みであることが明らかになり、家内に平謝りしたのは言うまでもありません。

一番の原因は「教育費」でした。手取り収入の実に25%です。中学生になった上の子の冬期講習代など季節的要因もありましたが、それにしても高い。

上の子の成績が伸び悩んでいるように見えるため、親心から塾代が安くないのは承知の上で大手の少人数制の塾に通わせるようにしたのですが、当人はゲームやスマホに気を取られることが多く、必要な勉強時間が確保出来ない様子。

今回の分析により、家計管理の観点からは非常にバランスが悪いことが分かりましたので、何か手立てを考える必要があります。

あまりやりたくはありませんが、下の子の習い事の整理も必要になるかもしれません。

その他、「生命保険料」や「通信費」にも見直しの余地がありそうです。

費目「嗜好品」「税金」「その他」は今月はイレギュラー要素が強いので検討対象外としました。

今回の分析で家計を圧迫する原因が見えてきましたので、今後家族と相談しながら具体的な改善策を講じ、家計を貯金出来る体質にしていきたいなと思います。

(おわり)

参考文献

「ずっと手取り20万円台でも毎月貯金していける一家の家計の支出の割合」(横山光昭 著/ダイヤモンド社/2013年)