【日本株】事例研究(失敗例②) WTI原油ETF(1677)をトレードしてみてわかったこと

はじめに

4月20日(月)に米国の原油先物相場が急落しました。

原油価格の指標となるWTI(ウエスト・テキサス・インターミディエート)原油の先物価格(5月物)の清算値が、1バレル=マイナス37.63ドルと史上初めてのマイナス価格を付けました。前週末の終値(1バレル=18.27ドル)比で実にマイナス55.90の下落幅です。

私は、その直前の原油相場の値ごろ感に欲を出し、暴落の直前の4月10日(金)に、東証上場のETF「WTI原油価格連動型上場投信」(銘柄コード1671:以下WTI原油ETFと表記)を1,195円で100口買ってしまっていました。

このWTI原油ETFですが、日本取引所グループ(JPX)が運営するウェブサイト「東証マネ部!」で参照した銘柄パンフレットによると、その商品特性は、「円換算した『ニューヨーク商業取引所(NYMEX)におけるWTI原油先物の直近限月の清算値』との連動を目指すETF(上場投資信託)です。」とありました。

この説明を見て、単純に「いま原油が安いから少し買ってみよう」との発想をしたのが間違いでした。

原油価格下落の経緯

周知のように、原油市場の暴落の起点となったのは3月上旬の石油輸出国機構(OPEC)とロシアなど非OPEC産油国の協議です。

協調減産の継続で合意できなかったサウジアラビアが、日量970万バレルの原油生産量を4月に1230万バレルへ引き上げる方針を表明しました。

新型コロナウィルスの感染拡大によってヒトとモノの動きが止まり、原油需要は激減している中、協調減産の破綻とサウジの大増産が追い打ちをかける格好で市場の下げ圧力が強まり、3月9日(月)のWTI原油先物(4月物)は、前週末の1バレル=41.28ドルから10.15ドル値下がりし31.13ドルとなりました。率にして約24.6%の下落です。

限月交代後も原油価格は下落を続け、3月末には終値で20ドル近辺にまで落ち込みました。

4月2日(木)に米国のトランプ大統領が主要産油国のサウジアラビアとロシアに減産を強く働きかけ始めたと伝わり、4月3日(金)には28ドル台まで持ち直したものの、効果は長続きしませんでした。

WTI原油先物(5月物)は4月21日(火)に期日を迎えることになっていました。

通常において市場参加者は、先物の最終取引日が近づくにつれ、この契約を数週間後に現物と交換する契約として扱うようになります。

このプロセスは、WTI原油の受け渡し場所であるオクラハマ州クッシングに十分な貯蔵余地があることが前提になるのですが、今回においてはこの前提が成立していませんでした。

モルガンスタンレーの20日付レポートでは、貯蔵施設の推定有効容量は約7900万バレルで、足元の原油在庫の積み上がりから、残りのストレージ容量が約4週間で使い果たされる状態になっていたとのこと。

5月先物を保有していた投資家やトレーダーは、貯蔵できない可能性のある原油を抱え込むのを避けようと売りを急ぎましたが、買い手がほとんど現れなかったため価格が急落、清算値は史上初のマイナス価格に沈みました。

WTI原油ETFの商品性格

私はというと、この動きに伴ってあっという間に1回目の買値の半値となっていたWTI原油ETFを、4月23日(木)の寄付598円で100口追加購入。

この時点では、現物に投資する限り期間の制約はないので、普通株式への投資と同じ感覚で、移動平均線からの乖離の拡大と出来高急増を根拠として、いつか来るであろうと考えられる自律反発を気長に待てば良いと考えていました。

しかし、この日も終値は585円で前日比ストップ安を付けています。また、限月交代後の6月物の原油先物価格との連動性がかなり低いという点が気になりました。

この期に及んでようやくこれは何かがおかしいと感じ、WTI原油ETFの商品特性をもう少し調べてみる気になりました。

前述のように、WTI原油ETFの商品特性は「円換算した『ニューヨーク商業取引所(NYMEX)におけるWTI原油先物の直近限月の清算値』との連動を目指すETF(上場投資信託)です。」というものです。

しかし、JPXのウェブサイトにて閲覧可能な「上場ETF(管理会社:シンプレクス・アセット・マネジメント)に関する日々の開示事項」を見ると、4月21日(火)以降「開示基準日におけるWTI原油先物取引の買い建玉」の情報が開示されており、この4月21日においては「当ファンドにおいては20年5月限は保有しておりません。また、先物取引清算値がマイナスではない20年06月限と20年07月限を取引していますので、本日、算出予定の基準価額はマイナスとはなりません。」と明記されていました。

4月21日(火)から私が損切りをした4月27日(月)までの買い建玉と一口あたり純資産額の推移は以下の通りです。

| 4月21日 | 4月22日 | 4月23日 | 4月24日 | 4月27日 | |

| 20年06月限(単位) | 28,533 | 3,087 | |||

| 20年07月限(単位) | 7,768 | 24,064 | 24,064 | 23,361 | 23,361 |

| 20年08月限(単位) | 4,291 | 6,025 | 8,534 | 8,564 | |

| 一口あたり純資産額(円) | 969 | 798 | 477 | 532 | 549 |

22日には早くも6月物の大半を7月物と8月物にロールオーバーし、23日には6月物の建玉が0になっています。

原油先物は5月物に続いて6月物も最終取引日の5月19日(火)前にマイナスになる可能性があるとの見方がくすぶっているための予防措置と思われます。

当面は主に7月物の価格を反映する値動きになるのでしょうが、さらに期先の8月物の比率を増やすことを意図しているのではないかという兆候もうかがえます。

また、JPXのウェブサイトには先物型ETF投資のリスクについての説明がありますが、商品先物取引は先の限月の価格ほど高い「コンタンゴ」の状態になることが多くなる傾向があり、こうした先物価格を参照する先物型ETFは、ロールオーバーを繰り返すことで減価していく場合があるとのこと。

WTI原油先物の各限月の価格はCME Groupのウェブサイトで確認することが出来ます(2020年5月1日現在)。

・・・どうやら一般の投資家が気軽に手を出すような金融商品ではないことがわかりました。

トレードの結果

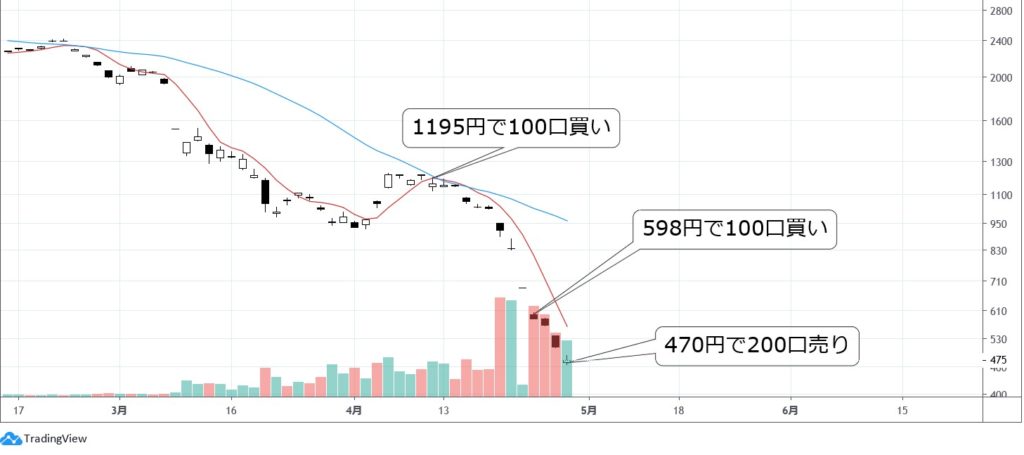

チャートを用いて今回の投資行動を俯瞰すると下図の通りです。

最近勉強したテクニカル分析で考えた場合は、一回目の買いはゴールデンクロスの示現を見越して買いに入ったものの短期線が中期線を上抜くことが出来なかったため、すぐに投げ売りするべきでしたが、実際はそれが出来ず、損失を減らしたいと焦ってナンピン買いを実行するという愚を犯しました。

グランビルの法則から、移動平均線からの下方乖離が大きくなる局面は買い場になりうるとの思考回路です。

実際に、先日行ったS&P500に連動するETFのトレードではうまく機能しましたが、WTI原油ETFの商品性と今般の状況を考えると、法則は当てはまりそうにありません。

さらに痛い目に遭いそうな気がしたため、買い増しを継続したくなる衝動を抑えて投げ売り。トータルで91350円のマイナスでした。

我慢して保有し続ければいつかは上がるのかもしれませんが、それまでの値動きを観察し続ける苦痛のほうが大きそうです。

今回は格別に高い授業料になってしまいました。今後は商品先物のETFに投資するのは控えたいと思います・・・。

(おわり)